Una lezione ricevuta dai mercati

27 Aprile 2022

Eur-Gbp e alcune importanti considerazioni

14 Maggio 2022Il soybean oil è una delle materie prime maggiormente colpite dalla guerra in Ucraina. Il motivo l’ho spiegato in altre analisi. Ucraina e Russia rappresentano l'80% delle esportazioni di olio di girasole che, con la chiusura delle esportazioni dell’Ucraina e delle importazioni dalla Russia, sono venute a mancare. L’olio di girasole rappresenta il 15% del totale degli oli naturali. Questo ha comportato che i paesi si spostassero su altri oli naturali, soprattutto olio di soia e olio di palma (con quest’ultimo che sta avendo anch’esso dei problemi).

Tutto ciò ha portato a un aumento della richiesta di olio di soia e, conseguentemente, a un forte aumento di prezzo. Tradare l’olio di soia è stato in questi ultimi mesi molto difficile. La quasi totalità delle stagionalità sono saltate e le uniche operazioni che hanno portato dei guadagni sono stati dei trade mordi e fuggi di pochi giorni che comunque non rientrano nel mio modus operandi.

Il modo migliore per tradare l’olio di soia è senza ombra di dubbio attraverso gli spread multi leg, cioè con più di due gambe. In questo modo non si lavora più sui prezzi ma sulla struttura a termine che può modificarsi indipendentemente dall’andamento del sottostante.

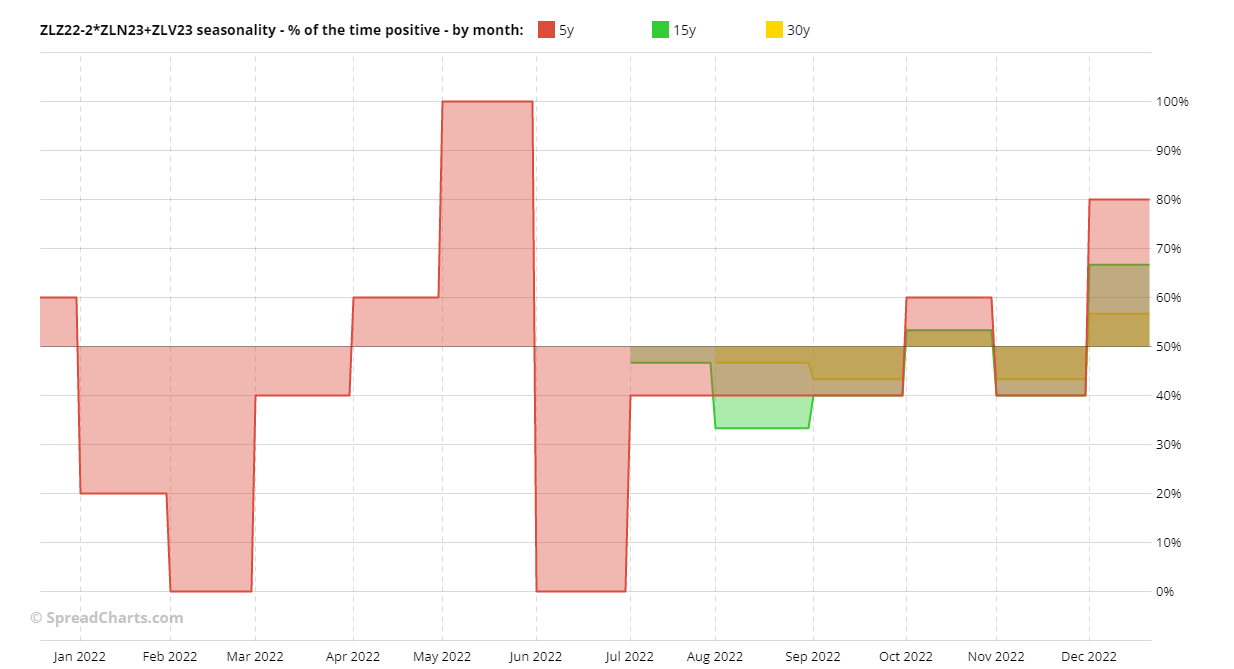

In questa breve analisi vi mostro una Butterfly sull’olio di soia, più precisamente lo spread ZLZ22-2*ZLN23+ZLV23. Lo spread è da vendere e inizio a mostrandovi lo spread assieme ai modelli stagionali.

Premetto che purtroppo il modello stagionale a 15 anni inizia solo a luglio (quello a 30 anni ad agosto). La stagionalità è ribassista. In particolar modo, il mese di giugno è un mese ribassista come evidenziato dal prossimo grafico.

Infatti, mentre maggio negli ultimi 5 anni ha sempre visto salire lo spread, a giugno è sempre avvenuto il contrario, con 5 anni ribassisti su 5.

Come detto lo spread sfrutta delle anomalie sulla struttura a termine, quindi, a me non interessa se il prezzo dell’olio di soia salirà o scenderà nelle prossime settimane ma come si evolverà la struttura a termine. Tuttavia trovo interessante un aspetto. Ve lo mostro con il grafico Seasonality stacked.

L’aspetto interessante di questo grafico è la forte correlazione tra quest’anno e il 2021, l’unico che ha un prezzo maggiore dell’attuale. Se tale correlazione proseguirà anche nelle prossime settimane, questo rappresenterebbe sicuramente un grande vantaggio per chi ha venduto lo spread.

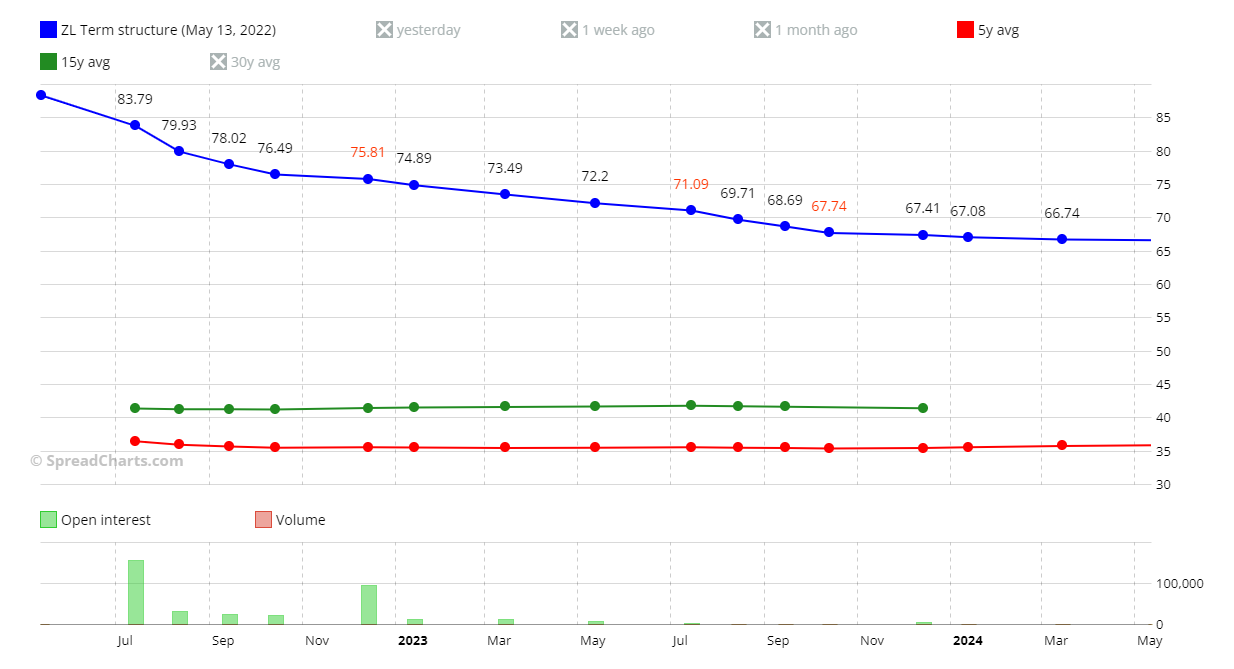

Ultimo grafico che vi mostro, la struttura a termine.

Anche se molto schiacciate, potete vedere come sia la media a 5 anni, sia quella a 15 anni siano molto più appiattite (e in leggero contango) rispetto alla struttura a termine attuale. L’obiettivo dell’operazione è proprio quella di sfruttare un ritorno in contango della struttura a termine.

Pur essendo non eccezionale, l’open interest anche della consegna di ottobre 2023 è superiore ai 1000 contratti.

Prima di chiudere, un’anticipazione. Questa sarà la mia ultima analisi che posto nel sito. Le motivazioni della mia scelta le spiegherò nel prossimo articolo.

Il soybean oil è una delle materie prime maggiormente colpite dalla guerra in Ucraina. Il motivo l’ho spiegato in altre analisi. Ucraina e Russia rappresentano l’80% delle esportazioni di olio di girasole che

Sono un analista macroeconomico e finanziario con oltre 30 anni di esperienza, inclusi due anni come gestore di fondi. Sono specializzato in valute e materie prime e sono autore di diversi libri di successo su trading, macroeconomia e mercati finanziari.